1703413866

1703413867

在很多方面,奥斯本对股票市场行为理论所做的最大的,也是最持久的贡献都是对巴施里耶论文思想的重新概述,但两者之间还是有一个巨大的差别。巴施里耶认为股票价格时刻都在发生变化,其上涨的量与下跌的量是基本相当的。正是从这一点出发,巴施里耶认为股票价格服从正态分布。但是,奥斯本立即否认了这一观点。萨缪尔森同样也否认了这一点,事实上,萨缪尔森认为巴施里耶的这一观点显得有些荒谬。检验这一假说的最简单的方法就是通过随机选取一系列股票,并画出它们的价格走势图形,来判断这些价格走势图是不是服从正态分布图。如果巴施里耶的假说是正确的,那么,我们就会发现,画出来的股票价格走势分布图应该是与钟形曲线相类似。然而,当奥斯本这么做的时候,他发现这些股票价格走势根本不是服从标准的正态分布。换句话说,如果你详细分析这些数据,巴施里耶的结论是错误的。公正地说,巴施里耶确实也做了实证检验,但是当时的公债市场有些特殊,具体说来,就是它们的价格变化非常缓慢,而且变化的幅度也非常小,这就使得巴施里耶的模型看上去比实际更为有效。

1703413868

1703413869

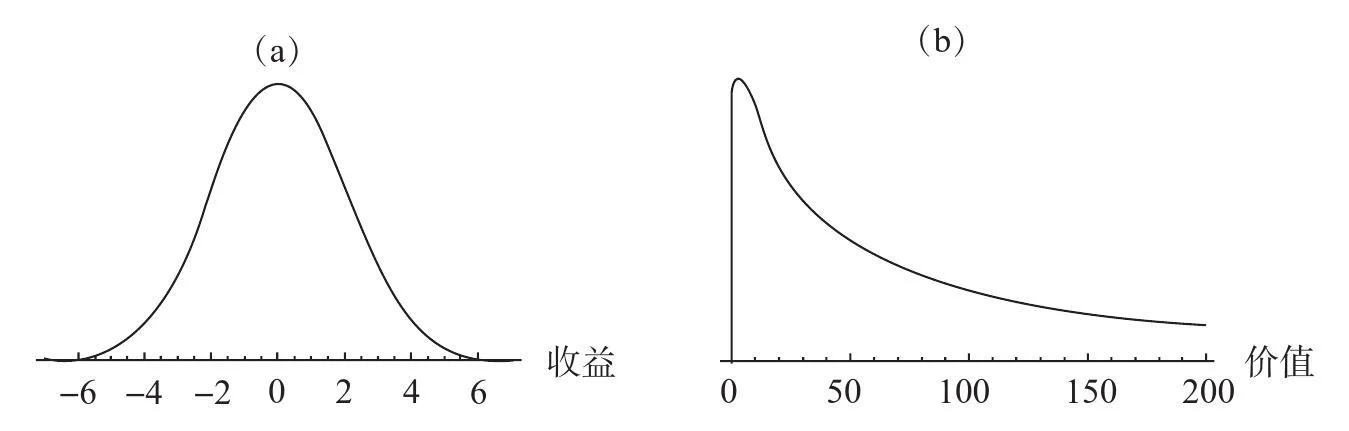

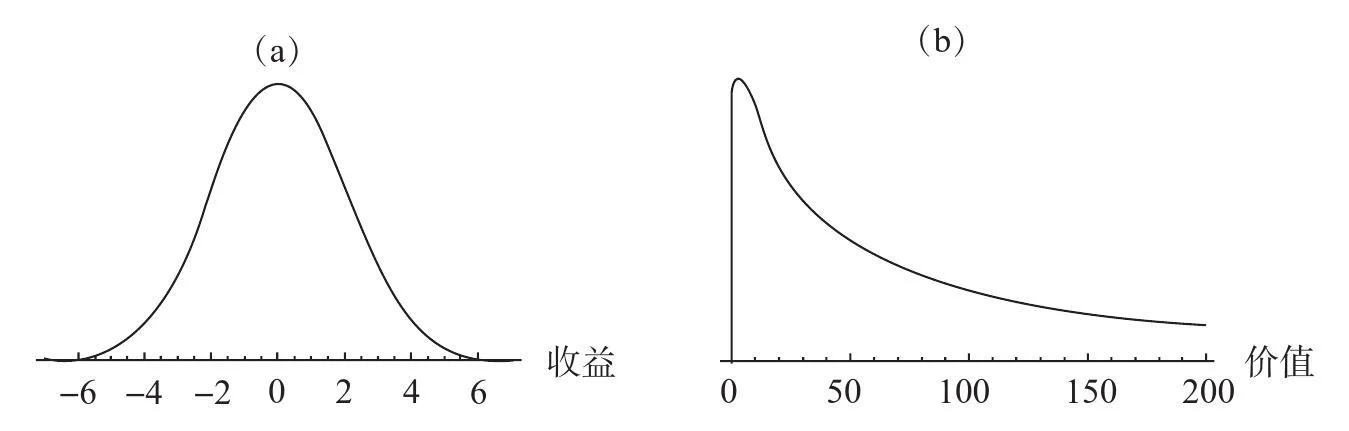

那么,奥斯本发现的股票价格分布看上去又像什么呢?它看上去像一个一边带有长长尾巴的隆起,而在隆起的另一边,却没有任何尾巴。这个图形看起来不像钟形,但与奥斯本的发现非常接近。如果不仅价格是正态分布的,而且收益率也是正态分布的,那么,你就会得到那样的结果。股票的收益率可以被看成是股票价格每一刻变动的平均百分比。假设你有200美元,100美元存在你的储蓄账户里,另外的100美元用来买一些股票,从现在开始的一年时间里,你拥有的可能不会是200美元(你拥有的金额可能超过200美元或者少于200美元),因为储蓄账户里面的利息在增加,而你所购买的股票的价格时刻在发生变化。你可以将股票的收益率想象成银行希望你两个账户都保持相同金额而支付给你(或者向你收取)的利息率。这是一种方式,可以帮助你时刻掌握股票价格与其初始价格相比的变化情况。

1703413870

1703413871

股票的收益率与股票价格的变化相关联,我们可以用我们所熟悉的对数方程来加以描述。正是因为这个原因,如果收益率呈正态分布,那么,股票价格的概率分布就应该以我们所熟知的对数正态分布的形式出现(就好像我们在图2-1中所看到的那样)。而当奥斯本将真实的股票价格走势画出来的时候,对数正态分布是一个看上去特别搞笑的、带有长长尾巴的隆起。这一分析的结果就是,股票收益率的走势遵循随机游走模式,而股票价格却并不是随机游走的。这一观点纠正了巴施里耶模型中存在的最直接、最致命的问题。如果股票的价格是呈正态分布的,而分布的宽度是由时间跨度决定的,那么,通过巴施里耶的模型,可以预测到,在经过足够长的时间跨度之后,总是存在那样的一个时间点,既定股票的价格会变成负数。但这是不可能发生的事情:股东们投资最大的损失也就是他在最初所投入的本金。奥斯本的模型则不会存在这方面的问题。不管股票的投资收益率会负到什么程度,股票价格本身不会变成负数,它只是会无限趋向于零。

1703413872

1703413873

1703413874

1703413875

1703413876

奥斯本认为是股票投资收益率而不是股票价格,服从正态分布。因为股票价格与股票收益率是呈对数的关系,从而奥斯本的模型意味着股票价格是服从对数正态分布的。这些图形展示了当前价格为10美元的股票在未来某一时间范围内,两种分布的走势情况。图(a)表示的是收益率水平服从正态分布的例子,而图(b)表示的是在给定收益率分布概率的前提下,股票价格的对数正态分布情况。在这个模型中,股票收益率的取值可能会是负的,但是股票的价格却永远不会是负的。

1703413877

1703413878

图2-1 奥斯本模型的概率分布

1703413879

1703413880

对冲之王:华尔街量化投资传奇(经典版) [:1703413482]

1703413881

价格的相对变化才是关键

1703413882

1703413883

奥斯本认为还有另外一个理由,支持股票收益率而不是股票价格本身,处于随机游走的状态。他觉得,投资者们并不是真的关心股票价格的绝对走势。相反,他们关心的是百分比的变化。想象一下,你买的股票是10美元一股,现在它涨了1美元,那么,你的收益率就是10%。如果你买的股票是100美元一股,如果它涨了1美元,你会感到高兴,但是并不是特别的高兴,因为这个时候,你的收益率仅有1%,虽然在这两种情况下,你每股所赚的都是1美元。如果一开始买入股票的时候,价格是100美元,那么对投资者来说,只有当股票价格涨到每股110美元的时候,他所获得的快乐才与每股10美元买入,然后涨到每股11美元所获得的快乐是相等的。而所有的对数衡量的都是相对价值:log(10)与log(11)之间的差距,同log(100)与log(110)之间的差距是完全相等的,对数的这一性质很重要。换句话说,股票价格从每股10美元涨到每股11美元与股票价格从每股100美元涨到每股110美元,这两种情况的收益率都是一样的。统计学家会说,价格的对数形式具有“同等间隔(等距)”(equal interval)的属性:存在于两个价格对数之间的不同与基于两个价格水平的盈利或亏损的心理感受的不同是紧密相关的。

1703413884

1703413885

你可能会对上一段的结论很感兴趣,认为它有一点儿让人感到意外,而这个结论也正好是奥斯本在《股票市场上的布朗运动》这篇论文中所要论证的观点:我们应该对股票价格的对数感兴趣,因为股票价格的对数更好地反映了投资者们如何感受盈利和亏损的。换句话说,在股票投资过程中,重要的不是股票价格的具体变化,重要的是投资者对这个价格变化是如何反应的。事实上,奥斯本选择用股票价格的对数作为主要变量,其出发点源于我们所熟悉的心理学规则,即韦伯-费希纳定律(Weber-Fechner law)。韦伯-费希纳定律是19世纪心理学家恩斯特·韦伯(Ernst Weber)和古斯塔夫·费希纳(Gustav Fechner)发明的。它认为消费者对价格变化的感受更多取决于变化的百分比,而不是变化的绝对值。

1703413886

1703413887

在一系列的实验中,韦伯要求蒙上眼睛的男人们提一定重量的东西,然后,他不断地增加重量,然后让这些人描述当重量增加时,他们的感受如何。实验表明,哪怕刚开始的时候重量很轻,比如轻到只有几克,当再增加几克重量时,他们也能够清楚地知道。但是,如果一开始重量就很大,那么,当再增加几克重量时,他们却很难感知到。这表明引起关注的最小改变量与最开始所承受的重量是成比例的。换句话说,对重量变动的心理反应并不取决于重量变动的绝对值,而更多地取决于变动的重量与最初重量的相对值。

1703413888

1703413889

因此,正如奥斯本所指出的那样,投资者更关心的是价格的相对变化而不是价格的绝对变化,这反映了一个普通的心理现象。最近以来,人们批评分析金融市场过分倚重数学模型,这些模型很多来自物理学。人们批评的依据就是股票市场是由不同类型的人构成的,而不是由夸克或者滑轮构成的。物理学研究平面运动和斜面运动是不错的,甚至在研究太空旅行和核反应堆方面也取得了巨大的成就,但正如牛顿所说的那样,物理学很难预测人类的疯狂。

1703413890

1703413891

对这方面的批评引出了我们所熟知的另外一个学科领域,那就是行为经济学,行为经济学通过引入心理学和社会学的知识来帮助人们更好地理解经济学。从这一点来看,市场关注的是人类天性中的劣根性,而这些劣根性不会因为运用物理学和数学的公式而有所减少。

1703413892

1703413893

仅凭这一个方面的原因,奥斯本的观点就具有历史性的重要意义。它表明金融市场的数学模型不仅应该从投资者的心理因素来考虑市场的运行,而且,最好的数学模型本身就应该是心理学的一部分,正如奥斯本的模型那样,而这一点,巴施里耶却没有做到。当然,奥斯本的心理学水平还处于初级阶段,即使是按照1959年的标准来衡量,这个水平也不高。韦伯-费希纳定律在奥斯本运用它的时候,已经存在了一个世纪之久,而且这么长时间以来,关于人类行为的研究成果已经取得了长足的进步。与韦伯-费希纳定律相比较,现代经济学可以应用更多复杂的心理学理论,在本书后面的论述中,我们还会提到这方面的相关例子。然而,将心理学和其他相关领域的研究新视角引入金融学,在构建金融市场模型中,可以帮助我们提高运用数学知识的能力。因为,这些可以指导我们构建更为真实的假设条件,帮助我们更好地分析当前模型可能会失败的情形。

1703413894

1703413895

对冲之王:华尔街量化投资传奇(经典版) [:1703413483]

1703413896

奥斯本与爱因斯坦的大论战

1703413897

1703413898

奥斯本习惯于与他同时代的、最出色的物理学家们合作,而且他也不惧怕权威。如果他找到了问题的解决办法,或者他认为自己完全懂得了某些事情,他会据理力争,坚定不移地相信自己的判断。例如,1946年早期,奥斯本开始对相对论感兴趣。为了尽可能地了解这一理论,他专门选择了一本爱因斯坦的书,书名是《相对论的意义》(The Meaning of Relativity)。在这本书中,爱因斯坦提出宇宙中大概存在的暗物质(dark matter)的数量。暗物质,从字面意义上来理解,就是宇宙中那些看上去不能发光或者反射光的物质,这意味着我们无法直接看到它们。暗物质于20世纪30年代,在科学家研究其对银河系自转的影响时,第一次被发现。今天,经典物理学的爱好者们都知道暗物质是所有宇宙学中最让人感到扑朔迷离的物质之一。对其他银河系的观察也表明宇宙中这样的物质数量太大,以至难以测量。这是一种连任何最前沿的物理学理论都无法解释的事情。

1703413899

1703413900

爱因斯坦提出了一个比较简单的方法用来计算宇宙中暗物质总量的最低下限是多少。他认为,作为一个整体的宇宙暗物质的密度至少与银河系(或者,一组银河系,也就是我们所熟知的星系)的密度应该是相当的。奥斯本并不认可这一说法。他认为,爱因斯坦一开始的假设可能就是有问题的。而且当时每个人都认可的最可靠的证据表明绝大多数的暗物质被严格限定在银河系的部分星球上,虚无空间基本不可能存在暗物质(这一点,从目前来看,仍然是真的)。因此,如果存在什么东西,作为一个整体,我们应该认为银河系的暗物质密度可能会高于虚无空间的暗物质密度。

1703413901

1703413902

到1946年,对大多数人来说,如果他们不认同爱因斯坦所坚持的相对论与天体物理学,那么,他们一定会觉得自己误解了某些事情。爱因斯坦俨然已成为文化偶像。但是,在奥斯本身上却不存在这个问题。当他理解了什么事情,那他就是真的接受这些事情,不管声誉或权威有多大,都不会对他造成任何影响。于是,奥斯本给爱因斯坦写了一封信,在信中,他非常礼貌地建议说爱因斯坦关于暗物质的理论并没有什么意义。爱因斯坦在回信中重新阐述了他这本书的观点。于是,奥斯本又写了一封信。爱因斯坦让步说他的观点可能存在争议,但是他所推导的过程依然是可行的,随即,他又提出了另外一个观点。再一次,奥斯本驳斥了爱因斯坦的观点。经过6封信的来回沟通,很明显,奥斯本并没有让爱因斯坦信服。不过,对奥斯本来说,爱因斯坦在他书中所提出来的观点,在他看来,也是站不住脚的。不过,他自己也没有提出其他更好的观点。

1703413903

1703413904

奥斯本以同样的精神继续在经济学领域开展他的研究工作。忽略他在经济学或金融学领域的学科背景不足的情况,奥斯本是在用一个工程师的自信继续着他的研究。他在名为《运筹学》(Operations Research)的杂志上发表了《股票市场上的布朗运动》这篇论文。这并不是一本经济学杂志,但是很多经济学家和有经济学头脑的数学家看到了这篇文章,因此,奥斯本的研究很快就引起了广泛的关注。有些人支持这一观点,但并不是所有的人都毫无疑问地表示认同。实际上,当奥斯本第一次发表有关金融问题的论文时,他并不知道巴施里耶或者萨缪尔森,或者其他任何一位有影响力的经济学家。他也并不知道这些经济学家已经以这样或那样的方式表达过“股票的价格是随机的”这样的观点。很多经济学家提出他的论文缺乏原创性。由于提出批评的经济学家人数很多,于是,奥斯本在第一篇论文发表的几个月后被迫发表了第二篇论文。在第二篇论文里,他对股票市场是随机的这一思想进行了简单的历史回顾,并充分肯定了巴施里耶所做的贡献,明确指出巴施里耶是提出这一思想的第一人,同时,他也坚定地捍卫自己提出的模型。

1703413905

1703413906

奥斯本坚持自己的立场,理由充分,而且一贯如此。尽管与早期的研究存在一定的关联,但他的那篇关于股票市场随机游走的论文仍然具有充分的原创性,以至萨缪尔森在后来也高度评价奥斯本在随机游走理论方面所做的贡献。而在同一时间,萨缪尔森和他的学生们也在研究这一理论。更为重要的是,奥斯本以一个重视实证研究的科学家的态度来推导和修正他的模型,并且用模型来处理相关的数据。他构建和使用了一系列的统计数据来做测试,目的就是不断地修正股票市场布朗运动模型的版本。其他的研究人员,诸如统计学家莫望斯·肯德尔(Maurice Kendall),在股票价格随机游走领域也做了大量的实证研究。肯德尔在1953年向人们展示了股票价格上涨和下跌的概率基本相当。不过,奥斯本是第一个向人们演示对数正态分布对市场分析的重要性的人。同时,他也是第一个清楚地将股票市场随机游走状态用模型加以表述的人,并且这一模型还可以用来推导股票未来价格(还有股票收益率)的概率分布。与此同时,他还能够提供真实的数据来确保这一特别的市场模型能够完全模拟真实市场的运行。尽管在刚开始的时候,经济学家们对奥斯本的原创性持有保留意见,但是,他们很快就意识到,奥斯本是将理论与实证紧密结合在一起的,而这样的研究方法以前从来没有出现过。当1964年,麻省理工学院的库特勒准备就随机游走理论收集整理出版一系列最重要的论文集时,他将奥斯本的两篇论文一并收录进来:一篇是1959年写的关于布朗运动的论文,另外一篇是他将早期的研究工作拓展并加以总结提炼的论文。

1703413907

1703413908

对冲之王:华尔街量化投资传奇(经典版) [:1703413484]

1703413909

三文鱼迁徙与市场波动

1703413910

1703413911

当奥斯本开始考虑股票市场的时候,他在物理学以及相关的研究领域已经发表了15篇论文。他在美国海军研究实验室谋求到一份永久性的职位,而且已经工作了15年。他与20世纪中期最伟大的物理学家中的一部分人并肩工作,这些人与他既是同事又是朋友的关系。不过,奥斯本没有获得物理学或者其他相关学科的博士学位。早在1941年,他还没有完成他的研究生课程的时候,他就加入了美国海军研究实验室。从某种层面上来说,博士学位对像奥斯本这样的人来说,并不意味着什么。即使没有博士学位,也毫不影响他在物理学领域的职业表现,也没有任何人会怀疑他作为一名研究人员的能力,因为他的工作已经证明了一切。然而,在他50多岁的时候,他想继续攻读博士学位,至少部分原因是他觉得这能够帮助他的职位得到提升。于是,与很多同事的选择一样,他来到马里兰大学的物理学系。在这里,他可以在不需要放弃实验室工作岗位的情况下完成他的博士研究生学业。

1703413912

1703413913

奥斯本刚开始尝试写论文的研究主题是天文学。通常情况下,研究生们先写一份论文提纲,而奥斯本直接跳过了这一步,他写的是一篇完整的论文。他将自己的这篇论文送给当时的物理系系主任,系主任立刻表示了反对意见,原因是太多人对这个研究主题感兴趣,而且已经做了许多研究工作,奥斯本的研究没有足够的原创性。于是,奥斯本写了第二篇论文,这篇论文建立在他之前对股票市场研究的基础上。这一次,系主任同样也提出了反对意见,原因是这篇论文并不是研究物理。正如奥斯本后来指出的那样:“你原本是想做原创性的研究工作,可是,如果你的原创性内容太多,别人可能又不知道你做的是什么。”在政府研究团体中,物理学家从事股票市场的研究还是能够被接受和认可的,因为在当时的政府研究团体中,任何应用性的研究都被认为具有较高的价值。但从传统的学术研究分类的视角来看,这确实不属于“物理学”。于是,尽管奥斯本在科学家群体中受到的称赞多于巴施里耶,但由于研究的对象是金融模型,他还是被很多人认为是一个特立独行的人。

1703413914

1703413915

尽管两篇论文都被否定了,但奥斯本依然没有放弃。他将《股票市场上的布朗运动》这篇论文寄给杂志《运筹学》,然后准备写第三篇论文。这一次他思考的问题,是他在开始考虑股票市场这个主题之前所研究的内容。