1703562729

1703562730

1703562731

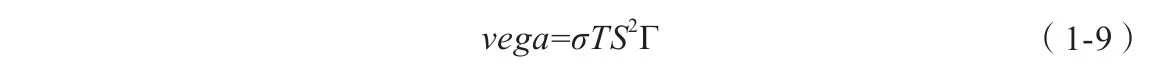

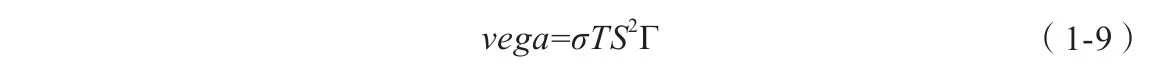

通过对式(1-7)求关于时间的积分,以及利用gamma和vega之间的关系,我们可以证明得到式(1-7)的瞬时利润和式(1-8)的总利润之间的关系,不过知道这一点并没有什么意义。gamma和vega之间的关系为:

1703562732

1703562733

1703562734

1703562735

1703562736

1703562737

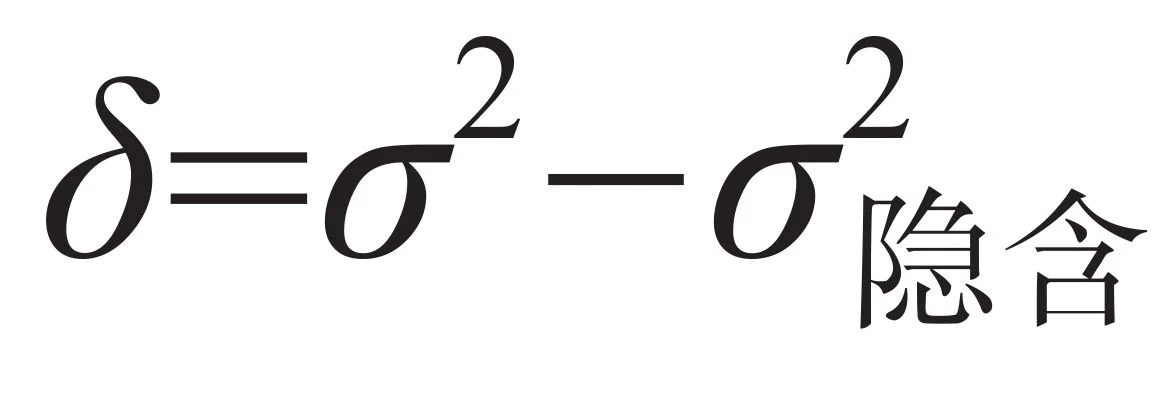

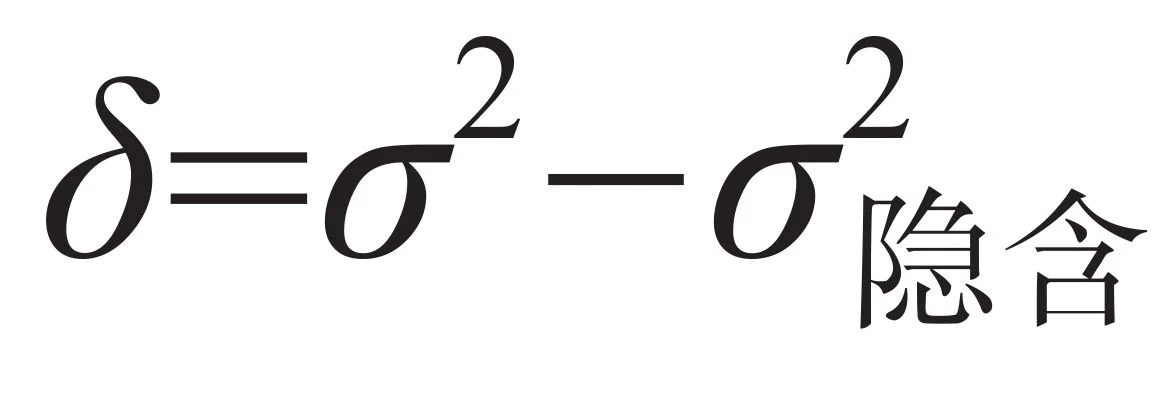

假设我们持有一份看涨期权C,其初始定价基于σ隐含,然后变化到σ。定义隐含。那方差的一阶导数就为:

1703562738

1703562739

1703562740

1703562741

1703562742

其中:

1703562743

1703562744

1703562745

1703562746

1703562747

因此式(1-10)中的第二项,即损益项(P/L或P&L)就为:

1703562748

1703562749

1703562750

1703562751

1703562752

其中最后一步的抵销是基于波动率变化不大的现实假设而实现的。这个推导过程并不严密,但其结论却普遍成立。

1703562753

1703562754

这种形式的损益公式对交易员来说更有用,相对于瞬时盈利,他们对总盈利更有兴趣。它也可以简化地认为损益与波动率呈线性关系。如果我们不得不持有期权至到期,并且假设已实现波动率的平均值为σ,那我们也可以获得同样金额的盈利,但这只是平均意义上的盈利。“vega利润”是通过我们不断地再平衡delta来实现的,其数值等于我们不断对冲delta盈利之和。

1703562755

1703562756

这里存在的一个问题是,gamma与期权的在值状态高度相关,很明显当合约标的的价格变化时,gamma也会随之变化。所以盈利是很不稳定的,并且也是路径依赖的。我们将在第7章继续研究这个问题。

1703562757

1703562758

在构建模型时,使用简化假设是完全可以接受的。但如果假设条件错得离谱,以至于模型连最基本的参考作用都没有,那这样的假设就完全不能被接受。因此在继续深入讨论之前,我们需要了解所使用的假设都有哪些局限性。

1703562759

1703562760

1703562761

1703562762

1703562763

波动率交易:期权量化交易员指南(原书第2版) [:1703562343]

1703562764

波动率交易:期权量化交易员指南(原书第2版) 模型假设

1703562765

1703562766

假设合约标的是可交易的

1703562767

1703562768

我们假设合约标的是一种可交易的资产。虽然BSM公式已经被拓展至这个假设不成立的情形,例如实物期权的定价。但由于我们主要关心的还是股票和期货的期权,所以这个假设不算苛刻。然而,对于很多可以创设期权的合约标的而言,它们的流动性却是一个问题,因此可交易这个假设并不总是清晰明了的。如果遇到不能按照我们所需的数量来交易合约标的,我们就会陷入困境。

1703562769

1703562770

假设合约标的不支付股息或者不存在储存费用

1703562771

1703562772

我们假设合约标的不支付股息或其他收入。请注意,在式(1-2)中我们引入了无风险利率r,它与融资买入看涨期权和融出用于对冲的组合(ΔS)都有关。不过事实上并不完全如此。

1703562773

1703562774

如果合约标的支付股息为q,那等式的第二项就需要用r-q来代替。

1703562775

1703562776

对于指数来说,连续股息率常常是一个合适的近似,但个股支付的却是离散股息。因此我们需要假设个股价格减去股息的贴现值之后的部分才是真正的合约标的,这会让等式更复杂,但并没有改变本质。

1703562777

1703562778

卖空者很少能够收到卖空资产的全部金额。卖空个股是经纪商给其客户的一种特权,而获得这个特权常需要支付费用。通常可以通过假设一个虚拟的股息率来反映这部分费用。