1703625448

资产类别i的系统性风险贡献是:

1703625449

1703625450

1703625451

1703625452

1703625453

资产配置项没有变化。

1703625454

1703625455

在表9-17中[1] ,我们扩展了标准例子,以包括每个市场的无风险收益率和beta。我们必须假设投资经理将beta作为资产配置过程中的一部分。

1703625456

1703625457

表9-17 包含无风险收益率和beta的标准例子

1703625458

1703625459

1703625460

1703625461

1703625462

使用回归方程我们可以计算风险调整后参考基准收益率,然后计算股票选择和系统性风险归因影响,具体如表9-18、表9-19和表9-20分别所示。

1703625463

1703625464

表9-18 系统性风险调整后收益率

1703625465

1703625466

1703625467

1703625468

1703625469

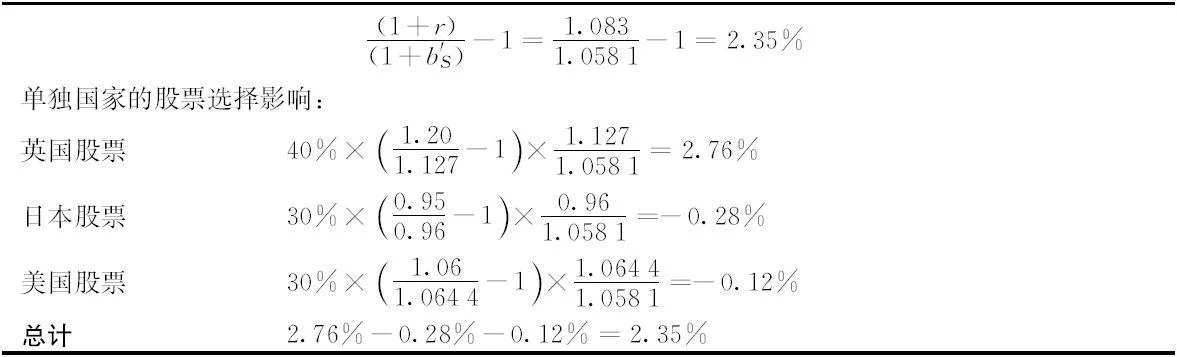

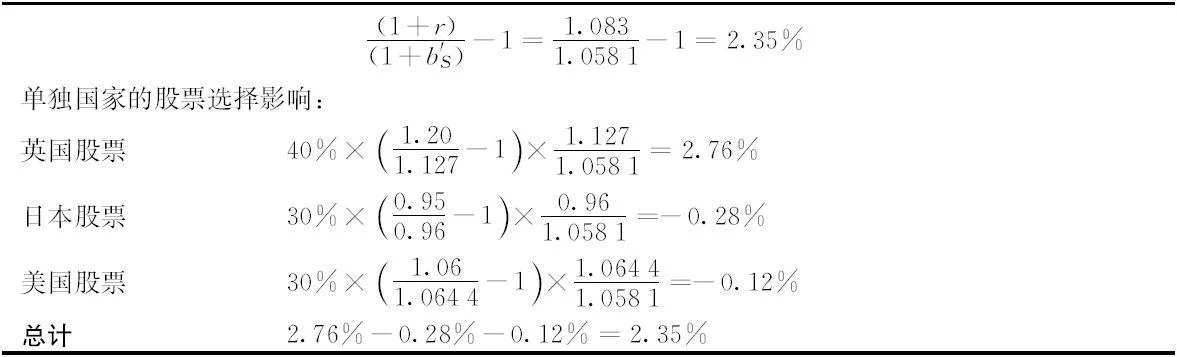

表9-19 股票选择影响

1703625470

1703625471

1703625472

1703625473

1703625474

表9-20 系统性风险

1703625475

1703625476

1703625477

1703625478

1703625479

1703625480

1703625481

1703625482

(注:原书中为“selectivity effects”,疑有误,应为“systematic risk effects”。——译者注)

1703625483

1703625484

资产配置影响没有改变。风险调整后归因分析影响如表9-21所示。将系统性风险资产配置影响和资产配置影响复利化以计算整体资产配置影响。需要注意的是,对于英国股票,由于在这个上升市场采用了大于1的beta配置,所以配置影响是正的1.03%。实际上,这个市场20%的收益率部分来源于高系统性风险,而不是完全来源于股票选择。

1703625485

1703625486

表9-21 风险调整后归因分析

1703625487

1703625488

1703625489

1703625490

1703625491

因为投资组合很少采用这种方式管理,所以风险调整后归因分析很少被采用。

1703625492

1703625493

[1] 原书中为Table 5.14,疑有误,应为Table 9.5。——译者注

1703625494

1703625495

1703625496

1703625497