1703447128

由于年龄和经验有别,有些人可能会对亚洲金融危机记忆犹新,还有些人则只剩下模糊的印象。我们将提供一些背景信息就这次危机发生的环境进行一番描述,技术性的说明则留给那些至今仍对危机起因争执不下的学者和经济学家们。关于亚洲金融危机爆发的原因,出现了两个派别——“基础薄弱派”和“金融恐慌派”。基础薄弱派的基本观点是,亚洲各国经济在宏观经济和金融基础方面存在缺陷;而金融恐慌派则指出,投资者情绪的突然变化(恐慌性的资本逃离)才是导致这一大范围危机的罪魁祸首。两种观点支持和反对的呼声都很高。我们将不对上述两种观点作出评价,而是把焦点集中于这次危机给低价股猎手们提供的机会上。

1703447129

1703447130

人们一致认为亚洲金融危机开始于1997年7月泰国货币(泰铢)的贬值。泰国货币贬值是因为泰铢与美元挂钩,这意味着投资者可按规定的汇率兑换两种货币。为了协调货币兑换,泰国(以及其他所有与美元挂钩的国家)不得不控制其货币供应量的增长水平,以和美国保持均衡。从本质上说,这意味着借贷要保持合理速度和水平,这样国家的欠债才不会过分超过其美元储备。

1703447131

1703447132

如果两种货币价值相差太远,向政府借贷的贷款方可能会发现自己无力兑换对方货币。这一情况会导致本国货币的大量流失,因为当贷方和越来越多的投资者们预测该货币会崩溃的时候,就会争相卖掉泰铢兑换美元。如果政府无力实现这种货币转移,其典型的应对方式就是将货币贬值或制定新的联系汇率①。例如,假设你有10个单位的当地货币,这可以兑换1美元,但是因为政府眼下没有足够的美元来调节市场,因此会回应说,现在20个单位的货币才能兑换1美元。

1703447133

1703447134

当地货币现在兑换的美元更少了,或者说需要更多的当地货币才能兑换1美元。无论是哪种说法,对于那些希望政府奉行先前的政策、将当地货币兑换成美元的人来说,这都是笔极为糟糕的交易。如果市场感觉到政府极有可能无力履行货币兑换的义务,还没等到政府调整联系汇率,人们就会马上疯狂地将资金抽出,最后导致的结果就是对政府货币的恐慌性大抛售,不仅货币价格因此而下跌,就连以该货币计价的资产价格也会跟着下跌,比如股票。

1703447135

1703447136

这种动态关系会给像泰国这样的国家的银行带来灾难性的影响。泰国通过低息借贷换取美元的方式保证其国内放贷资本。底线是,如果当地货币贬值,以美元形式放出的贷款就会迅速膨胀,如果膨胀过快,就会导致银行破产。因此,当泰国政府正式承认其经济已经失控,并取消对本国货币的联系汇率时,随之而来的货币大抛售不仅使泰铢极大地贬值,也使以泰铢计价的一切东西极大地贬值。那次事件之后不久,投资者们将怀疑的眼光转到了许多其他的亚洲国家,这些国家的货币也与美元挂钩。美元此前一直是投资热点所在,也是高借贷的对象。泰国的表现使人们越来越谨慎,考察其余“亚洲奇迹”国家的时候更加细致,导致了其他亚洲国家货币的抛售狂潮。一开始你也许会感到奇怪,一个政府的财政状况怎么会差到如此地步,事实上这种情况并不少见。

1703447137

1703447138

然而在亚洲的例子里,问题的一部分在于,被誉为“亚洲奇迹”的多个国家多年以来经济一直呈现出快速增长的势头,这对投资者有着极大的吸引力。在一段时期内,大量的投资致使过多资金进入这些国家,有些经济部门因此发展过度,但这种过度发展所带来的回报并不足以偿付债权人或投资者。从某些方面来说,这些国家是自己成功的牺牲品。当投资者们争先恐后以最快速度把自己的资金抽出来的时候,最终就引发了这些国家的货币抛售连锁反应。这个连锁反应从泰国跳到马来西亚、印度尼西亚、菲律宾、新加坡以及韩国。在随后几年,类似的基本动态关系最终又导致俄罗斯、巴西和阿根廷这几个国家的货币极大地贬值。

1703447139

1703447140

危机过后,在遭受打击而一蹶不振的所有国家当中,韩国引起了便宜货猎手约翰的注意。说实话,他几十年来一直都在关注韩国的经济基本面。1983年出版了一本有关约翰的名为《邓普顿点金术》的书,书中有一个关于20世纪60年代他在日本进行的颇有先见之明的投资的采访和讨论。在讨论过程中,自然而然引出一个问题:从投资的角度来看,约翰认为哪一个国家会是“下一个日本”?他的答案是韩国。然而,与他最初反对自己的客户在日本投资的理由极为相似,韩国也实行资本管制政策,禁止投资者撤出资金,因此他没有把邓普顿基金的钱投到韩国。尽管如此,他还是相信韩国就像之前的日本,最后会放松对国外资金撤离的管制。

1703447141

1703447142

约翰认为韩国之所以对投资者来说会是下一个日本,是因为两个国家在经济方面具有极为明显的相似之处。实际上,韩国正在实行的经济计划与推动日本从“二战”后的废墟之上实现经济崛起的经济计划毫无二致。朝鲜战争之后,韩国国内的基本状况和日本一样,经济陷入困境,百废待兴。尽管步入经济正轨所花的时间较日本稍长,但韩国经常被当做一个从贫弱之国一跃成为工业强国的最好经济实例。

1703447143

1703447144

让我们回顾一下韩国和日本都采取了哪些基本行动以提升其经济面貌。首先,两个国家的国内储蓄率都很高,可以为自己的经济投资提供充足资金。其次,两个国家都是出口国,而且也许更重要的是,都野心勃勃。换句话说,日本在“二战”之后开始经济重建的时候,曾被不屑地看做一个落后的廉价小商品制造商。韩国在踏上其经济之旅,准备实现其工业强国理想的时候,名声比日本也好不到哪里。人们注意到,韩国在发展重工业之前,以出口纺织品而闻名,在其发展的初期阶段,出口额最大的全部都是一些基础“廉价货”,例如,1963年韩国出口额排名第三的是假发。韩国一直在努力朝工业化道路迈进,从其国内生产总值增长水平来看,现已成为世界上增长速度最快的国家之一。在亚洲金融危机爆发之前长达27年的时间里,韩国经济的平均增长速度位居世界第一。

1703447145

1703447146

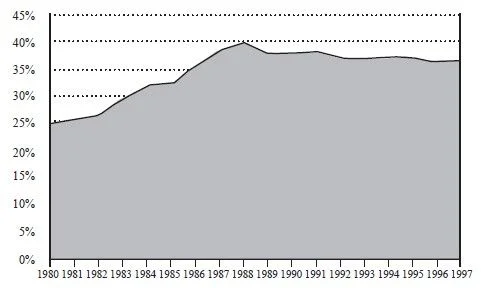

在同一时期,韩国政府在资源和资本配给方面向出口拉动型企业倾斜,因此其出口商品结构也从纺织品和假发转变成了电子产品和汽车。除了更高的总体增长率以外,韩国也具备了抵御增长过程中出现重大停滞的能力,其长期高增长态势一直未受到干扰,唯一一次例外是1980年的石油危机(见图8–1和图8–2)。

1703447147

1703447148

1703447149

1703447150

1703447151

图8–1 1971~1997 年韩国GDP年增长率

1703447152

1703447153

1703447154

1703447155

1703447156

图8–2 1970~1997 年韩国与其他国家GDP年均增长率比较

1703447157

1703447158

资料来源:经济合作与发展组织

1703447159

1703447160

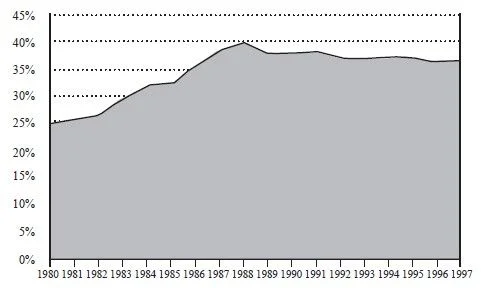

韩国向更先进的经济模式过渡的特点之一是,在20世纪80年代逐渐降低对国外借贷的依赖性,同时不断增加国内储蓄水平。与“二战”之后重新崛起的日本很相似,韩国也是靠着高储蓄而不是大举借债成为了经济强国。尽管两个国家都是在外国援助项目(日本在“二战”之后,韩国在朝鲜战争之后)的支持之下开始其经济增长的,但是它们实行的那些经济制度很快就使自己获得了财政上的独立以满足本国的资本需求(见图8–3和图8–4)。

1703447161

1703447162

1703447163

1703447164

1703447165

图8–3 1980~1997 年韩国国民储蓄率

1703447166

1703447167

1703447168

1703447169

1703447170

图8–4 1987~1997 年各国平均国民储蓄率

1703447171

1703447172

与之前的日本很相似,韩国的储蓄率比国际标准要高出许多。事实上,直到21世纪初期,韩国的储蓄率一直超过30%。

1703447173

1703447174

尽管韩国和日本有这么多乐观、明显的相似之处,约翰却从未在那段时期对韩国进行过投资,因为韩国当时实行的资本管制出了名的严格,而且对进入其金融市场也有诸多限制。例如,直到1992年,国外投资者才被允许将钱注入韩国。至少在1992年之前,韩国对所有类型的金钱交易(不论国籍)设置的限制可谓是名目繁多。

1703447175

1703447176

韩国人不能自由从国外借钱,不能自由携带美元出境,任何公司或个人如果携带外币入境,必须立即将之兑换成韩元。这些严格的限制给韩国经济留下了一些后遗症,为后来韩国股市对外资开放设置了障碍。后遗症之一是,以往的外汇短缺使得企业对外汇的需求量很大,而受政府青睐的大型工业集团出口公司(集团公司在韩国通常被称为财团)则从中受益。那些大财团更容易获得外汇储备来开展业务。把诸如外汇储备之类的资源优先分配给大财团的这种做法使得大财团的实力变得异常强大。

1703447177