1703563445

这种相对多数的大变动是市场一直以来的典型特征。表3-1显示了许多合约标的的超额峰度。

1703563446

1703563447

另一个需要注意的现象是,股票中的大部分超值峰度来自隔夜收益率。这可在表3-2中的道琼斯工业指数及其成分股中看到(数据起始日为2002年1月,因此这些股票的最小变动价位一直为1美分)。

1703563448

1703563449

表3-1 各个市场的超额峰度

1703563450

1703563451

1703563452

1703563453

1703563454

表3-2 道琼斯工业指数及其成分股的收盘价–开盘价峰度和开盘价–收盘价峰度

1703563455

1703563456

1703563457

1703563458

1703563459

存在这一效应的原因是:大多数影响股价的事件都在收盘后才公布。最明显的例子是业绩报告,它们一般在收盘后或开盘前公布。其他情况下,股票会临时停牌,等待消息公布。这些股票常常会在第二个交易日才重新开始交易。有趣的是,受影响最小的两个股票是埃克森美孚和雪佛龙。它们都是石油公司,其股价常在公布原油库存数据时变动。这是发生在交易时段内的。

1703563460

1703563461

另一个持续存在的效应是:当合约标的价格下跌时,波动率趋向于上涨。这也被称为杠杆效应。这个名字来源于对股票价格影响的解释。假设没有债务时,股票价格的下跌会导致该公司财务杠杆的增加,这会增加它的风险,导致更高的波动率。这听上去挺合理,但并没有真正解释该效应(Figlewski和Wang,2000)。

1703563462

1703563463

这并不是什么新发现,Black(1976)和Christie(1982)就提过它。随后有大量关于它的研究成果发表。例如,Edderington和Guan(2010)和Abura和Wagner(2010)。

1703563464

1703563465

这一效应在股票指数中尤为明显,但在个股、债券和许多商品上也同样存在。它看上去是任何能被投资并且有正期望收益的资产的特征。例如,这一现象在外汇中通常就不存在。

1703563466

1703563467

这种不对称性也表现在精确度量方面。大多数研究都关注了收益率与方差(或波动率)之间的相关性,但其他方法也表明了同样广泛的效应。例如,在第2章中曾讨论过的类似方法——初次退出时间波动率,Jensen、Johansen和Simonsen(2003)分析了资产价格触及上限和下限时的初次退出时间。他们发现,向下移动的初次退出时间会比向上移动的小得多。

1703563468

1703563469

另一个认识这种不对称性的简便方法是:分别计算正收益率和负收益率的均值。2000~2011年,SPY的日频正收益率均值为0.008891,而日频负收益率均值为0.01007。负收益率均值高出13%。这一现象在QQQ中也存在,其正收益率均值为0.013418,而负收益率均值为0.01504(12%的差异)。在取样的24个年度中,这一特征只在3个年度中不成立(SPY为2000年,QQQ为2003和2004年)。

1703563470

1703563471

厚尾和不对称性都在隐含波动率曲面的结构中有所反映。这将在第5章中进行讨论。

1703563472

1703563473

1703563474

1703563475

1703563476

波动率交易:期权量化交易员指南(原书第2版) [:1703562355]

1703563477

波动率交易:期权量化交易员指南(原书第2版) 成交量和波动率

1703563478

1703563479

成交量与各种波动率估计值都密切相关。对于这一相关关系,很难说清两者的因果。成交量会推动合约标的价格变化,从而产生波动率。但波动率同样会诱使投资者来交易,从而增加成交量。不过,这种关系是真正存在的,并在各种时间尺度(当用整体市场成交量增长来进行对照时)上都成立。例如,Tauchen和Pitts(1983)、Lee和Rui(2002)。

1703563480

1703563481

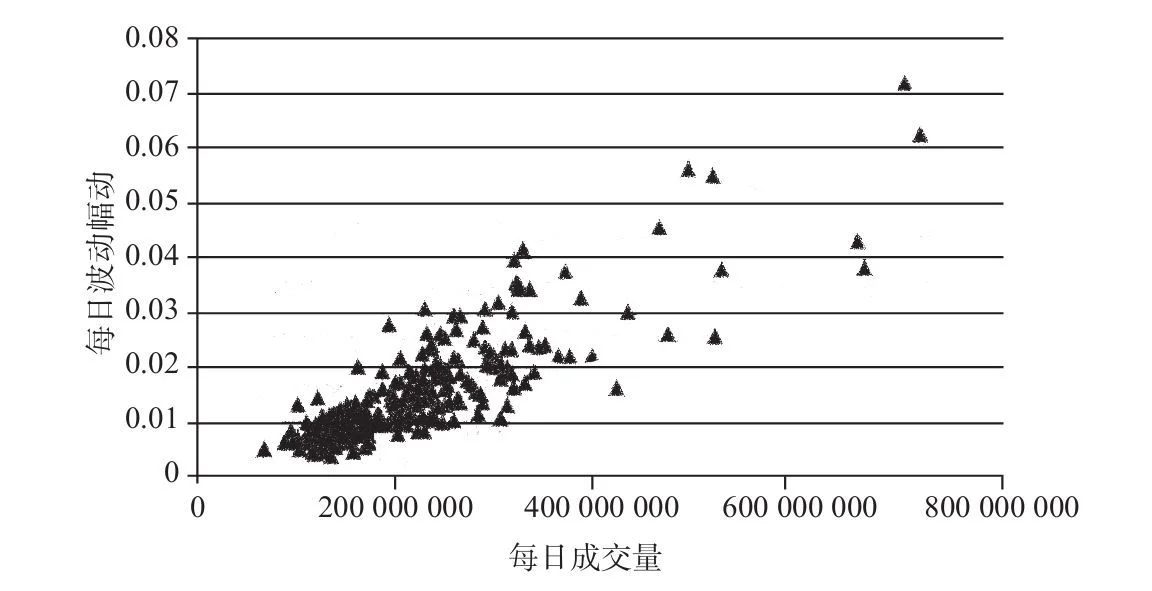

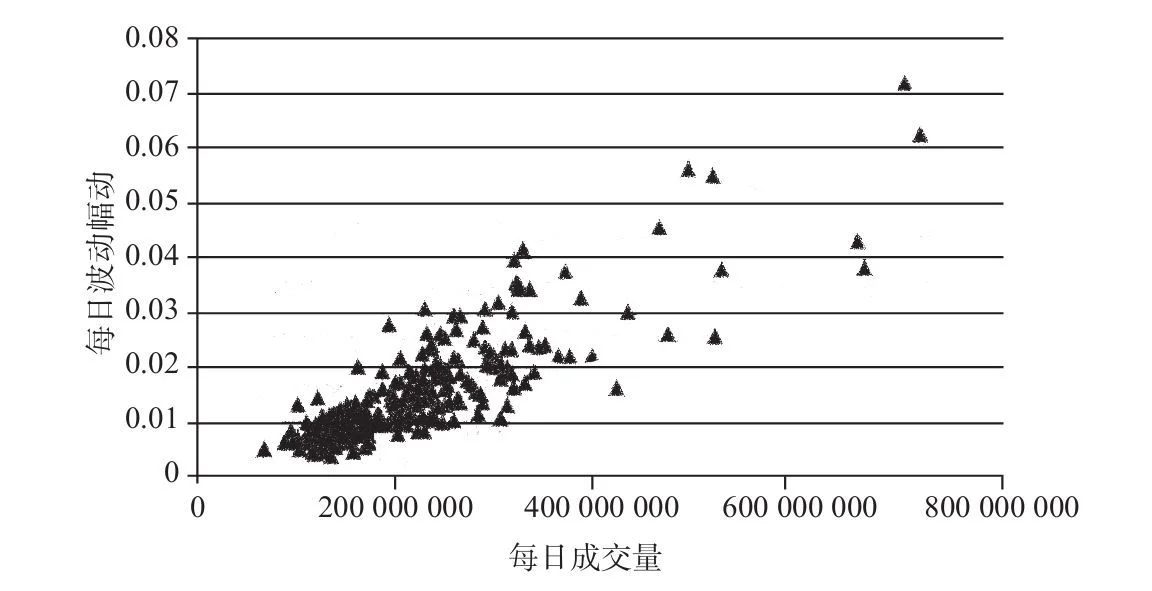

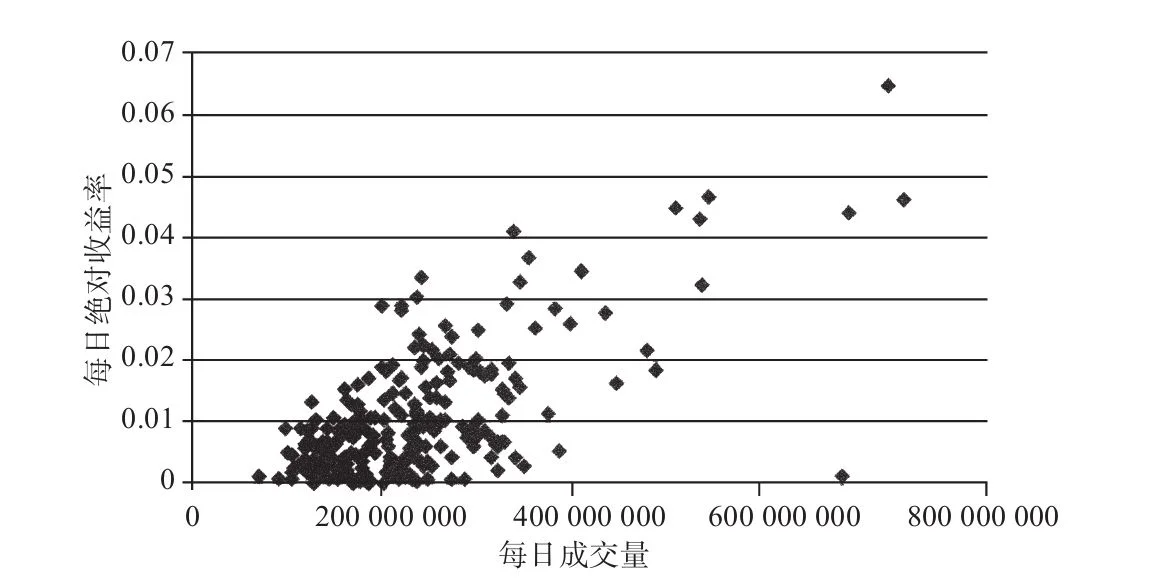

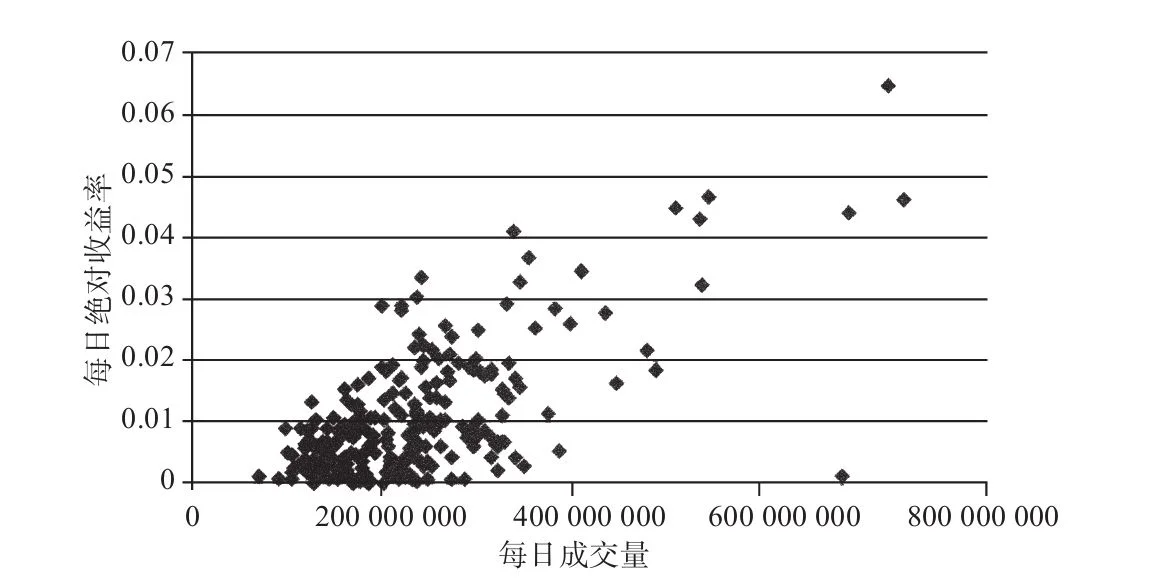

在图3-8和图3-9中,我们画出了SPY在2011年的每日成交量与每日绝对收益和每日波动幅度的关系图。

1703563482

1703563483

1703563484

1703563485

1703563486

图3-8 SPY每日波动幅度与每日成交量的关系(2011年),相关系数为0.85

1703563487

1703563488

1703563489

1703563490

1703563491

图3-9 SPY每日绝对收益率与每日成交量的关系(2011年),相关系数为0.68

1703563492

1703563493

波动率–成交量之间的关系看上去也与杠杆效应有关。Gallant、Rossi和Tauchen(1993)发现,包含滞后的成交量数据会显著降低波动率与收益率符号之间的不对称性。Andersen(1996)提出了收益率和成交量动态变化的联合估计,但这种研究思路并没有得到广泛发展。不管怎样,当交易员预测波动率时,即便仅仅用作最终过滤以避免接受错误信号,都应该考虑成交量这一因素。

1703563494