1703625056

式中 ——资产类别i的调整后的几何法影响。

1703625057

1703625058

在表8-19中,计算了第1季度调整股票选择后的几何法影响。由于调整较小,所以如果测量区间扩展了,也不需要改变。

1703625059

1703625060

表8-19 调整后的股票选择影响

1703625061

1703625062

1703625063

1703625064

1703625065

对于大多数的情景来说,链接方法的选择通常不会改变结果的解释。我偏爱几何法超额收益率,所以我更愿意采用几何法链接。对于算术法超额收益率,我更喜欢GRAP法或Frongello法。

1703625066

1703625067

超额收益率的年化

1703625068

1703625069

就像投资组合收益率和参考基准收益率一样,超额收益率也能够(和应该)被年化。几何法超额收益率对于多时段可以自然地被复利化,但算术法超额收益率无法做到这一点。我们在表2-24的数据中引入了参考基准数据和相应的超额收益率数据,具体如表8-20所示。

1703625070

1703625071

表8-20 年化的超额收益率

1703625072

1703625073

1703625074

1703625075

1703625076

归因分析年化

1703625077

1703625078

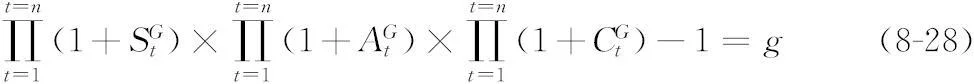

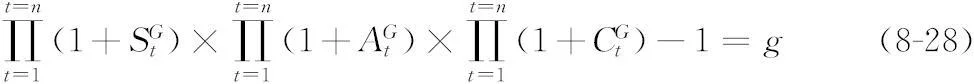

使用式(6-23)来扩展式(8-26)以包括货币影响:

1703625079

1703625080

1703625081

1703625082

1703625083

1703625084

式中 ——时段t的总货币几何法归因影响。

1703625085

1703625086

所以,我们可以通过年化的股票选择贡献、资产配置贡献和货币贡献来复利化得到年化的几何法超额收益率,具体如表8-21所示。几何法超额收益率是内部一致的,所以可以在多时段年化。随着分析时段的延长,Carino法和Menchero法所带来的系统性剩余分布变得越来越不吸引人,而几何法复利化变得越来越吸引人。

1703625087

1703625088

表8-21 年化贡献得到超额收益率

1703625089

1703625090

1703625091

1703625092

1703625093

1703625094

1703625095

1703625096

投资组合绩效测评实用方法(原书第2版) [:1703619340]

1703625097

投资组合绩效测评实用方法(原书第2版) 第9章 归因分析问题的扩展

1703625098

1703625099

科学的一半是提出正确的问题。

1703625100

1703625101

罗杰·培根(Roger Bacon)(1214——1294)

1703625102

1703625103

1703625104

1703625105