1703666542

1703666543

然而,这一系列事件只是猜想。但是,别犯错误:每一种另类资产类型都有各自特别大的、投资者意料之外的特殊风险。不仅如此,每一另类资产类型中的单只证券也经常有着非常高的固有风险,这一风险比持有大型、高度可交易、高流动性的美国股票的风险大得多。投资者应该仔细考虑投资另类资产的决策含义,并且要充分意识到决策所产生的这一悖论:虽然持有投资单个产品的风险较高,但我们的目标仍然是降低股票资产组合整体的风险。

1703666544

1703666545

成本,第三维度

1703666546

1703666547

前两个维度回报和风险,是被广为接受的投资回报维度。然而,人们确实经常把第三维度完全排除在外。例如,我们经常看到“风险/回报率”,而很少看到“风险/回报/成本率”。但成本对回报和风险两者的作用再怎样强调也不过分。

1703666548

1703666549

成本是重要的。它在投资世界的每一方面都是重要的,但在成本越高的地方它更加重要。我在整本书中提到异常高的成本,这是大部分基金业的特征;同时也记录了成本对基金净回报率的影响,后者对成本的敏感度极高。加上普通股票型基金1.5%的运营费率,再加上0.5%的最小平均交易成本,那么一只免佣基金的总成本每年至少为2%。如果基金要求对销售费用进行前端收费(正如大多数基金所做的),分摊于10年持有期内的最小初始佣金将是每年0.5%,这使得每年的总成本达到2.5%。对费用最高的占所有基金1/4的基金,总成本将达到每年2.5%(如果持有高成本基金,这一比例将是3%)。

1703666550

1703666551

正如我在第3章结尾提到的,即使是每年2.2%的成本,也会消耗每年10%的名义市场回报率的22%;而且,如果2.5%的通胀率使实际回报率降到7.5%的话,成本将足足消耗实际回报率的30%。在10年中,以复利计算,成本将消耗总名义回报率的30%,足足消耗总实际回报率的36%。换一个角度看,2.2%的成本能将3.5%的名义股票风险溢价中的63%抵消掉,这实在令人惊讶。可见,基金的支出如同饥饿的食人恶魔,难以轻易被满足。

1703666552

1703666553

以上这些计算还没有包括税收所导致的回报率的降低,这是基金支出这一食人恶魔同样饥肠辘辘的兄弟。而且正如我在第13章提到的,典型的基金资产组合管理都是全然漠视税收影响的。基金经理不仅不会尽可能迟地递延利得实现,还会早在符合20%的长期利得税率条件(一年以后)之前,就将大部分的利得实现了。可能有1/3的资本利得都在不足一年的持有期中实现了,因而就要承受最高达到40%的所得税率。

1703666554

1703666555

长期投资——精明的苏格兰人

1703666556

1703666557

尽管从美国共同基金业的现状来看,几乎没有真正的长期投资,但在全球却仍有例外。《华尔街日报》最新的一篇文章报道,苏格兰的资本管理者们正在实践着被大多数美国基金经理所废弃的投资路径。位于爱丁堡的沃特·司各特合伙人公司(Walter Scott and Partners)关注于一个集中的投资组合,“它最多持有50只股票,并且每年改变不到6只,即换手率低于15%。基金经理忽略股票市场基准,以摆脱股票市场波动的影响。”其发言人说道,“股票市场可能上下波动,但我们的目标是拥有那些能增加自身现金流的公司的股票。而且,复合增长是所有投资基金经理最有价值的工具。”

1703666558

1703666559

在最近市场高涨的几年里,对共同基金实现和分配的资本利得所征收的税收,每年使基金持有人的投资回报率下降了2.2%,这将原有的每年2.2%的成本又扩大了一倍。而且,仅在1995—1998年间,即使是在税收扣除之前,普通股票型基金实际上也落后了整个股票市场每年5个百分点,因而,税收将会使落后扩大到7个百分点以上。明智的基金投资者将为忽视回报率的第三维度成本(特别是基金投资支出和税收),付出高昂代价。

1703666560

1703666561

时间,第四维度

1703666562

1703666563

在回顾了投资回报的三个空间维度:长、宽、高,即回报、风险和成本三个因素之后,我们来看第四维度:时间。一般认为,阿尔伯特·爱因斯坦的广义相对论提出了时间作为宇宙第四维度的概念,而且在投资回报的世界里,时间同样是一个有用的概念。

1703666564

1703666565

在投资世界中,时间对回报的作用,更多是在被违背而不是在被遵守中得到认识和尊重的。时间的作用更多限于理论中而不是在实践中。我们在谈及长期投资的价值时,对长期投资者多有美言。但是当要列出长期投资的例子时,我们却难以指出第二个。在沃伦·巴菲特之后,我们还能想起谁呢?

1703666566

1703666567

正如我在本书一开始提到的,共同基金业显然只进行短期投资,足有1/3的股票型基金投资组合每年的换手率达100%以上。如果说基金营销政策和基金超市有任何作用的话,那就是寻找短期投资者。即便找到了基金持有人也仍正在以平均每年超过30%的换手率买卖他们持有的股票型基金。这些数字反映了令人难以置信的流动性和愚蠢的短期策略。我毫不怀疑他们追求投资回报的效果是适得其反的。环视各种各样的基金持有人,我有时甚至怀疑,富有的私人投资者可能是珍视长期策略并实践低组合换手率的唯一群体。而且我要说明的是,对这一策略的依赖可能正是这些家庭能首先富裕起来的原因。获得一个有用的经验,不一定要有痛苦的教训。基金投资者和基金经理都应该学习这一经验。

1703666568

1703666569

在所有的策略中,市场指数策略的投资期限最长。一个全市场指数只随着整个市场缓慢的改变速度而变化。股票首次发行的相对权重是很小的,而且,当公司由于合并或破产而消失时,并没有随之发生资产组合的交易。全市场指数型基金的年度投资组合换手率很少超过2%~3%的,实质上它们的平均持有期达到了33~50年。无论是指数基金难以企及的相对税前回报率,还是其同样无可比拟的税后回报率,长时间的持有确实是一个显著的形成因素。

1703666570

1703666571

时间和回报——复利的魔力

1703666572

1703666573

爱因斯坦提出将时间作为宇宙的第四维度,考虑到他的这一角色,他经常被引证为(可能是杜撰的)曾将复利描述为“有史以来最为伟大的数学发现”的人,也就不令人惊异了。确实,时间和回报之间的紧密关系常被描述为“复利的魔力”。在将初始投资或一系列适度的年度投资转化为惊人的最终价值的过程中,期限越长,投资回报的复利作用就越大。

1703666574

1703666575

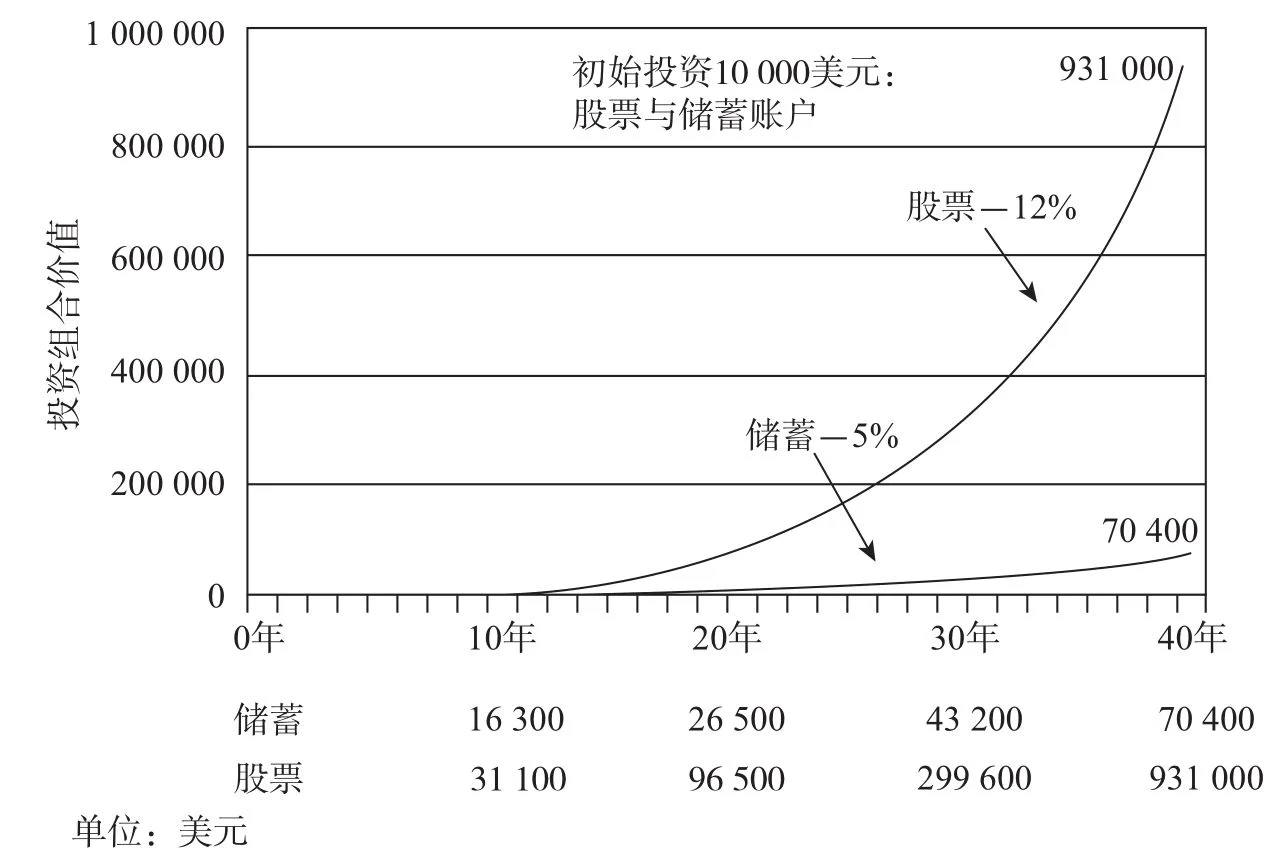

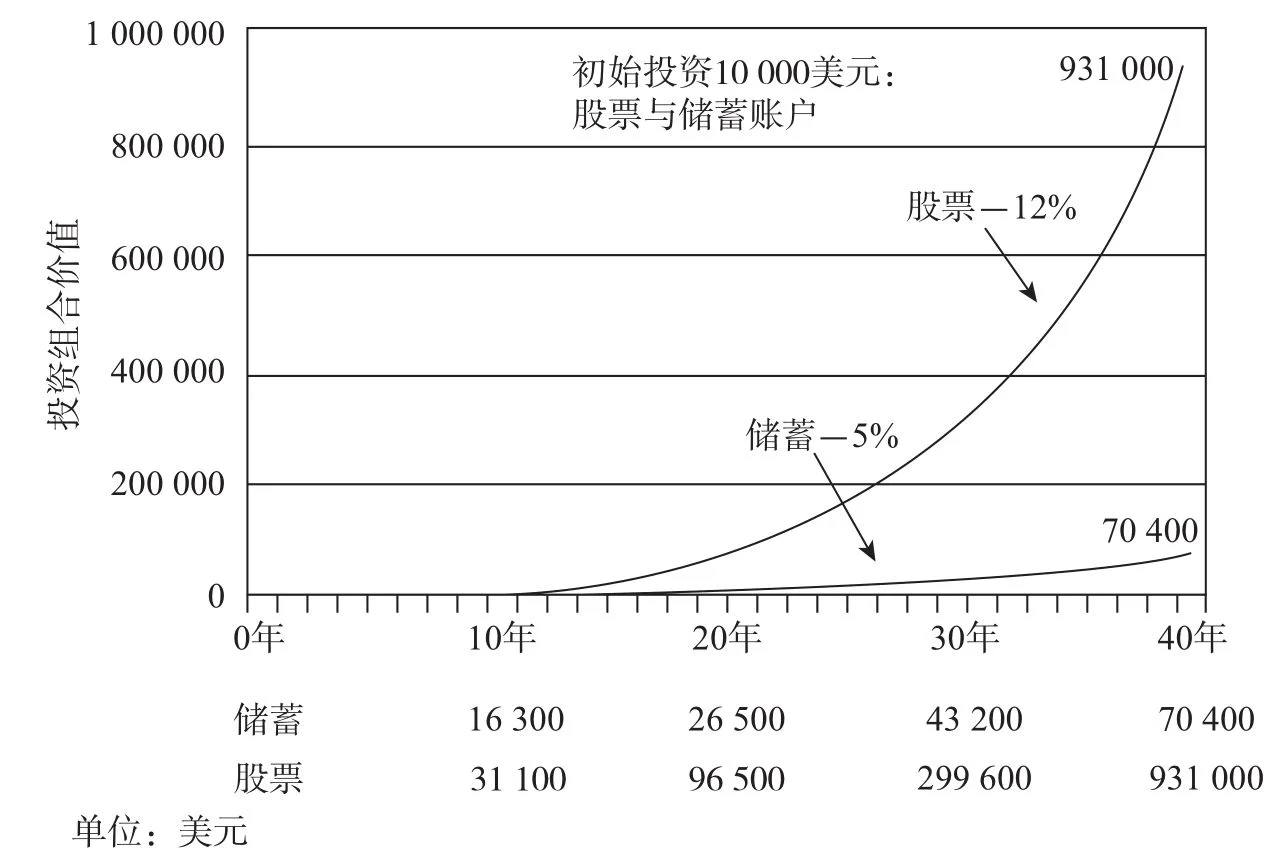

让我们由两个基本的例子开始来讨论复利的魔力。图14-2显示了单笔初始投资随时间推移后的结果。假设有一笔10 000美元对股票的初始投资,持有40年的工作年限,获得每年12%的高回报率;另外用一个年回报率远低于前者、回报率仅为5%的固定收益替代投资方案,共同基金常常将两者进行比较。12%的回报率约为过去40年中股票市场的总体回报率;而5%大致是美国短期国债近期的回报率。

1703666576

1703666577

年复一年,投资股票的回报一直都是高于储蓄的。图14-2显示了数十年来这一收益的优势是如何增长的。股票最终产生了931 000美元的回报;而储蓄只产生了70 400美元的最终回报。用魔力(Magic)形容这一可怕的差异并不为过。

1703666578

1703666579

表14-1展示了一个目标是有规则地投资并积累500 000美元资产的投资者的例子。在这个假设中,投资者为25岁,预计于65岁退休。经过必要的计算(使用通用的回报率假设),他有两个选择:(1)每月投资股票43美元,坚持40年;(2)每月储蓄328元,坚持40年。

1703666580

1703666581

1703666582

1703666583

1703666584

图14-2a 第一维度:回报和复利的魔力

1703666585

1703666586

十年以后

1703666587

1703666588

1703666589

1703666590

1703666591

图14-2b 第一维度:回报和复利的魔力