1704502540

1704502541

4.在一个开放的经济体中,企业还会尝试从国外部门融入资金,这会导致资本流入的放大。

1704502542

1704502543

(二)企业部门存货及固定资产投资意愿上升的经验案例

1704502544

1704502545

实际上,2002—2004年的经济运行提供了一个很好的案例。自2002年下半年开始,中国新一轮经济周期开始启动,企业部门预期回报率大幅度提高。我们把这一变化产生的诸多影响总结在下面几幅图中。

1704502546

1704502547

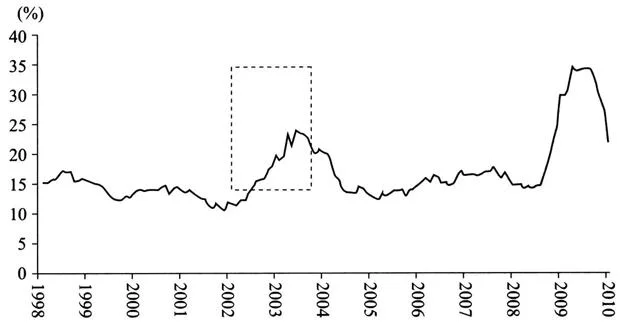

企业在债权市场上融入资金的数量越来越大,表现为当时贷款的增长率快速爬升,在当时达到了最高23%的水平(见图4—3)。

1704502548

1704502549

1704502550

1704502551

1704502552

图4—3 贷款余额的同比增长

1704502553

1704502554

1704502555

1704502556

资料来源:CEIC,安信证券。

1704502557

1704502558

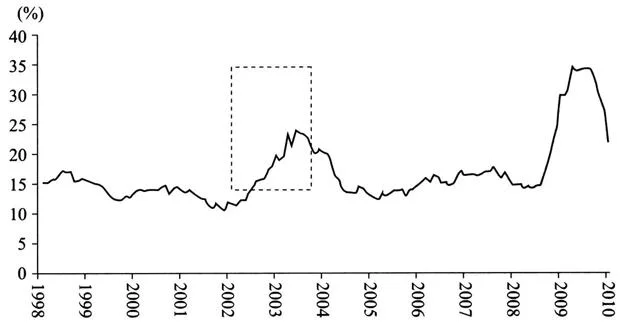

在中国国际收支平衡表上,2002—2004年企业从国外经济体系中融入资本的数量也越来越多,并在2004年达到了顶点(见图4—4)。

1704502559

1704502560

1704502561

1704502562

1704502563

图4—4 中国的资本流动占名义GDP比例

1704502564

1704502565

1704502566

1704502567

说明:此处资本流入=外汇储备增加−贸易盈余−外商直接投资。

1704502568

1704502569

资料来源:CEIC,安信证券。

1704502570

1704502571

那段时期股票市场估值中枢的下降是很清楚的,在前面也有讨论,这里不再重复。

1704502572

1704502573

(三)一个小问题:企业部门股权融资的扩大一定会带来股票市场的下跌吗?

1704502574

1704502575

需要讨论的是:企业部门在股权市场的融资规模扩大是否一定会带来股票市场的下跌?

1704502576

1704502577

实际上,如果我们集中在股权市场上来看问题,可以看到,在经济周期上升的背景下,由于企业在股权市场上融入资金的需求数量越来越大,所以权益市场估值中枢会系统性地下降,但经济周期的上升也会带来企业盈利能力的快速提升。

1704502578

1704502579

所以在这一背景下,股票市场同时受到了两种相反力量的影响,一个力量是市场估值中枢在下降,压制着市场的上涨;另外一个是企业盈利能力快速提升,推动着市场的上升。

1704502580

1704502581

这两种相反力量的影响在市场上产生了一系列的结果。第一个结果是,市场的指数总体上被约束在一个比较窄的箱体范围内波动。第二个结果是,市场估值中枢大幅下降的同时,投资风格变化很大,很多题材股价格的下降速度非常惊人,但是有强劲利润支撑的股票价格相当坚挺。

1704502582

1704502583

四、企业部门现金及其等价物需求变化与资产价格重估

1704502584

1704502585

(一)现金及其等价物需求上升对资产市场影响的理论分析

1704502586

1704502587

如果因为某些原因,假设企业预期到未来一段时间交易总量将要上升,那么企业合意的现金及其等价物需求上升,这时企业必须相应地调整资产负债表。那么,企业部门会有什么办法呢?正如我们在前一部分中分析的那样,企业部门至少有以下几种办法,如表4—3所示。

1704502588

1704502589

表4—3 企业部门资产负债表(3)