1703473262

1703473263

1703473264

1703473265

图9.2 浦东建设BT资产证券化项目交易结构

1703473266

1703473267

本交易同时采用了内部增级和外部增级:

1703473268

1703473269

(1)优先与次级结构:本交易采用了优先与次级结构,优先级受益凭证价值4.1亿元,约占全部受益凭证价值的96.5%;次级受益凭证价值1 500万元,约占3.5%,由原始权益人持有。

1703473270

1703473271

(2)银行担保:上海浦东发展银行为该交易提供无条件的不可撤销的保证担保,保证优先级受益凭证持有人的本息能够按时偿还。

1703473272

1703473273

本交易的主要特点和意义是:

1703473274

1703473275

(1)BT合同债权转让的法律效力易于明确,基础资产与原始权益人风险隔离实现程度较高;原始权益人转让基础资产实现会计出表,达到盘活存量资产、改善资产流动性的目的。

1703473276

1703473277

(2)浦东建设BT项目ABS是我国企业资产证券化业务中首只以BT项目回购款债权作为基础资产的证券化产品,也是市政基础设施建设行业借助资产证券化工具获得融资的第一次成功尝试。

1703473278

1703473279

(3)浦东建设BT项目的资产证券化也为基础设施开发建设企业开拓出一条新的滚动开发运营模式,即通过证券化存量资产(BT应收款)快速变现用于下一轮建设开发,从而缩短获利周期,缓解现金压力,优化负责结构,从根本上改变了基础设施建设行业长期单纯依靠“企业投资建设,政府分期回购”的传统模式。

1703473280

1703473281

案例引申

1703473282

1703473283

这里需要特别指出的是,企业资产证券化在上述案例中只解决了项目建设完成后的退出问题,但是随着我国城市化进程的推进,建设期的资本金需求是建设企业急需解决的问题。一般情况下,国家对基础设施建设项目自由资本金要求的比例为35%或以上,其余部分则可通过债务融资筹集。

1703473284

1703473285

为了减少项目建设期资本金要求的压力,企业可以通过基础设施股权投资基金作为表外工具获得项目建设期所需的资本金;在建设完成后,企业可以通过资产证券化模式实现退出。基础设施建设企业可以通过建设和退出两个金融平台进行互动,支持主营业务的发展。

1703473286

1703473287

以下简单归纳目前市场上两种常见的基础设施股权投资基金的运作模式:

1703473288

1703473289

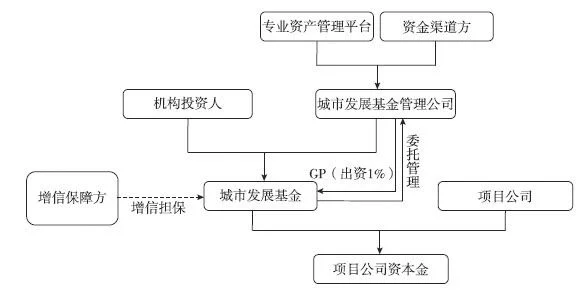

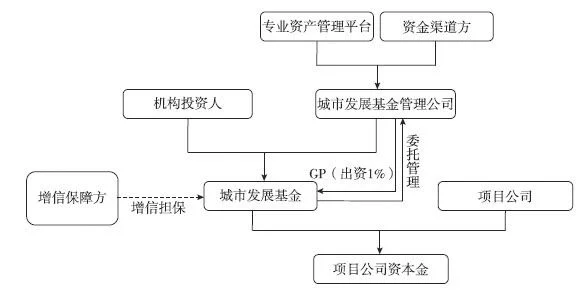

(1)模式一:利用有经验的资产管理平台与资金提供方共同出资,设立城市发展基金管理公司,受托管理城市发展基金。通过基金管理公司对接保险资金、境外资金等低成本资金发起设立城市发展基金,作为股东对基础设施项目公司进行投资。详见图9.3。

1703473290

1703473291

1703473292

1703473293

1703473294

图9.3 基础设施股权投资基金模式一

1703473295

1703473296

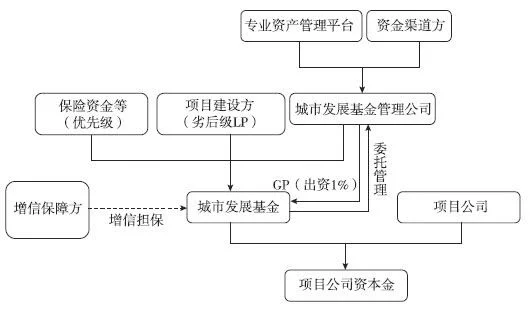

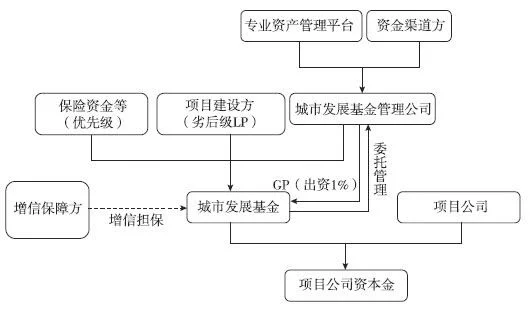

(2)模式二:利用专业资产管理平台与提供资金渠道的机构共同出资,设立城市发展基金管理公司,受托管理城市发展基金。通过基金管理公司对接保险资金、境外资金等低成本资金作为优先级LP,再由项目建设方或其他机构投资人作为劣后级LP共同出资发起设立城市发展基金,而后作为股东对基础设施项目公司进行投资。详见图9.4。

1703473297

1703473298

1703473299

1703473300

1703473301

图9.4 基础设施股权投资基金模式二

1703473302

1703473303

(二)华能澜沧江水电收益专项资产管理计划

1703473304

1703473305

该项目的原始权益人是云南华能澜沧江水电有限公司,该公司以其漫湾发电厂5年内的水电销售收入做支持发行了规模20亿元的“澜电收益凭证”。大公国际给予该项目的优先级受益凭证AAA的信用评级。该交易的结构如图9.5所示。

1703473306

1703473307

1703473308

1703473309

1703473310

图9.5 华能澜沧江水电收益专项资产管理计划交易结构

1703473311